Ako vstúpiť do vlastnej s.r.o.? Byť konateľ – zamestnanec, konateľ s nepravidelným príjmom alebo si vyplácať odmenu?

Ste spoločníkom a konateľom zároveň a rozmýšľate ako si nastaviť odmeňovanie? Prípadne vo Vašej spoločnosti pôsobí konateľ a neviete či je výhodnejšie s ním uzavrieť pracovný pomer alebo mu vyplácať odmenu na základe zmluvy? Aké sú výhody a na čo sa zamerať pri určení statusu konateľa Vám priblížime v nasledovnom článku.

|

Nadstaviť odmeňovanie konateľa v spoločnosti s ručením obmedzením môže spoločnosti, a hlavne jedinému spoločníkovi a zároveň konateľovi, ušetriť stovky eur. Na výber je niekoľko foriem odmeňovania, a to buď pravidelné alebo nepravidelné odmeňovanie, ale možný je takisto variant bez akejkoľvek alebo len minimálnej odmeny.

Ako konateľ vykonávate svoju funkciu na základe zmluvy o výkone funkcie, ktorá je osobitnou formou mandátnej zmluvy. Zmluva o výkone funkcie musí byť uzatvorená písomne, zmluvu musí schváliť valné zhromaždenie alebo jediný spoločník a takisto sa vyžaduje aj schválenie odmeny konateľa. Ak konateľ nemá uzatvorenú zmluvu o výkone funkcie, má sa zato, že funkciu vykonáva na základe mandátnej zmluvy, hoci neboli splnené formálne náležitosti. Konateľovi tak patrí obvyklá odmena, ktorá sa poskytuje v rovnakom alebo podobnom odvetví.

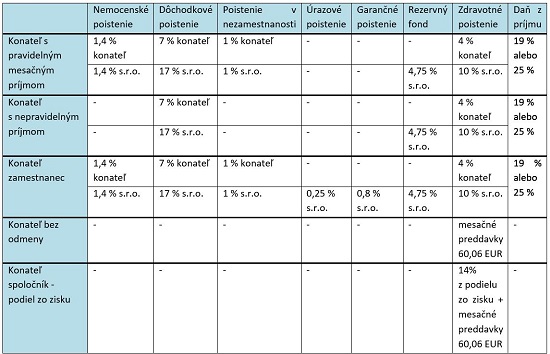

Avšak akákoľvek odmena konateľa sa považuje za príjem a zákon o sociálnom poistení hľadí na konateľa ako na zamestnanca s tým spojenými odvodovými povinnosťami. Výška odmien je rozličná podľa toho, či sa odmena vypláca pravidelne alebo nepravidelne.

Pravidelnou odmenou sa rozumie iba mesačná odmena a konateľ je povinný odvádzať príspevky na nemocenské poistenie (1.4%), dôchodkové poistenie (7%), poistenie v nezamestnanosti (1%) a verejné zdravotné poistenie (4%). Okrem toho, aj samotná spoločnosť odvádza za konateľa odvody, a to na nemocenské poistenie (1.4%), dôchodkové poistenie (17%), poistenie v nezamestnanosti (1%), rezervný fond (4,75%) a zdravotné poistenie (10%).

Pri nepravidelnom odmeňovaní, t.j. napríklad štvrťročne, polročne, ročne alebo jednorázovo, konateľ platí príspevky iba na dôchodkové poistenie (7%) a zdravotné poistenie (4%). Spoločnosť platí odvody na dôchodkové poistenie (17%), rezervný fond (4,75%) a zdravotné poistenie (10%).

Odvody sa platia z vymeriavacieho základu, pričom na rok 2016 je maximálny mesačný vymeriavací základ stanovený na sumu 4 290,- EUR. To znamená, že v prípade vyššej odmeny sa odvody budú vždy vypočítavať iba z maximálneho vymeriavacieho základu.

Dane

Odmena konateľa za svoju funkciu, či už pravidelná alebo nepravidelná, sa považuje za príjem zo závislej činnosti podľa zákona o dani z príjmu. Konateľ si môže nárokovať nezdaniteľnú časť základu dane na daňovníka, ktorá je aktuálne vo výške 316,94 EUR. Daň z príjmu sa platí vo výške 19% zo základu dane, ktorý nepresiahne 176,8-násobok sumy platného životného minima vrátane (do 30.6.2016 je táto suma 35 022,31 EUR) a vo výške 25% z tej časti základu dane, ktorá túto sumu presiahne.

Príklad - pravidelná odmena:

Odmena konateľa: 2 000,- EUR mesačne

Odvody konateľa: 268,- EUR

Odvody s.r.o.: 683,- EUR

Daň z príjmu: 272,72 EUR

Čistá odmena: 1 459,28 EUR mesačne

Čistá odmena ročne: 17 511,36 EUR

Príklad - nepravidelná odmena:

Odmena konateľa: 24 000,- EUR ročne (2 000,- EUR mes.)

Odvody konateľa: 2 640,- EUR ročne

Odvody s.r.o.: 7 620,- EUR ročne

Daň z príjmu: 3 272,64 EUR

Čistá odmena ročne: 18 087,36 EUR

Ako zamestnanec by ste mali čistú mzdu rovnakú ako čistú pravidelnú odmenu. V pracovnom pomere budú len odvody zamestnávateľa s.r.o. vyššie. V tomto prípade 704,- EUR.

Z pohľadu odmeny je pre konateľa výhodnejšie nepravidelné odmeňovanie ako pravidelné, pričom pri nepravidelnom nemusí platiť odvody na nemocenské poistenie a poistenie v nezamestnanosti.

Konateľ bez odmeny

Ak si v zmluve o výkone funkcie stanovíte, že Vám alebo Vášmu konateľovi neprislúcha žiadna odmena, konateľ bude mať status samoplatiteľa, čo v praxi znamená, že na to, aby bol zdravotne poistený musí sám uhrádzať do zdravotnej poisťovne minimálne poistné, ktoré je od 1.1.2016 vo výške 60,06 EUR mesačne.

Minimálna alebo nízka odmena

Príjemnou alternatívou sa javí vyplácanie nízkej odmeny konateľa na základe zmluvy o výkone funkcie. Z akejkoľvek dohodnutej odmeny (hoc aj 100 EUR, zákon neurčuje minimálnu odmenu) konateľ platí 4 % z dohodnutej sumy (zvyšných 10 % platí zamestnávateľ) na zdravotné poistenie (v prípade 100 EUR je to 4 EUR za konateľa a 10 EUR za spoločnosť). Obdobne to platí aj pri odvodoch na sociálne poistenie, kedy sa pri nepravidelnej nízkej napr. ročnej odmene platí iba dôchodkové poistenie a príspevky do rezervného fondu. Oproti samoplatiteľovi tak konateľ nemusí platiť minimálne poistné vo výške 60,06 EUR, ale len také poistné aké mu zo svojej odmeny vyjde.

Tu je však potrebné zvážiť aj fakt, že nízke odvody zároveň znamenajú aj nízke dávky v nezamestnanosti, nízky príspevok na materské a dôchodkové dávky.

Podiel na zisku

Najekonomickejším riešením je byť spoločníkom a zároveň konateľom bez nároku na odmenu a bez statusu zamestnanca. Peniaze zo spoločnosti si môžete vyplácať ako podiel zo zisku. V tom prípade zaplatíte iba zdravotné poistenie vo výške 14% z vymeriavacieho základu, ktorý je na rok 2016 maximálne 4 290,- EUR. Sociálne poistenie ani dane zo zisku už ďalej neplatíte, nakoľko sa vypláca už zo zdaneného zisku a po skončení účtovného obdobia. Avšak, konateľ bez nároku na odmenu, ako už bolo spomenuté, je povinný platiť zdravotné odvody ako samoplatiteľ.

Zodpovednosť konateľa

Okrem odvodovej povinnosti je potrebné posúdiť postavenie konateľa aj z hľadiska zodpovednosti za škodu. Konateľovi zo svojho postavenia ako štatutárneho orgánu vyplývajú viaceré povinnosti. Je povinný svoju pôsobnosť vykonávať s odbornou starostlivosťou a v súlade so záujmami spoločnosti a všetkých jej spoločníkov. Funkcia konateľa si teda vyžaduje nie len predpoklad profesionality, ktorý je vyjadrený pojmom odborná starostlivosť, ale aj zásadou lojality voči spoločnosti a samotným spoločníkom.

Ak pri výkone svojej funkcie konateľ spôsobí spoločnosti škodu porušením svojich povinností, zodpovedá za ňu spoločnosti, ktorá ju môže od neho vymáhať. Pôjde najmä o prípady nesprávneho vyplatenia podielu na zisku spoločníkom alebo nadobudnutia majetku v rozpore so zákonom. Táto zodpovednosť sa dokonca nedá vylúčiť ani obmedziť žiadnou dohodou medzi konateľom a spoločnosťou alebo spoločenskou zmluvou.

Zodpovednosť konateľa za škodu je objektívna, teda bez ohľadu na to, či škodu zavinil úmyselne alebo z nedbanlivosti. Ak je raz preukázaný vznik škody spôsobený tým, že konateľ porušil svoje povinnosti, zodpovedá konateľ celým svojím majetkom. Tejto zodpovednosti sa zbaví iba tak, že dokáže, že konal s odbornou starostlivosťou, v dobrej viere a v súlade so záujmami spoločnosti. Z tohto pohľadu je postavenie konateľa nevýhodnejšie ako keby bol zamestnancom spoločnosti, kedy by zodpovedal za škodu limitovane.

Konateľ ako zamestnanec

Ako konateľovi Vám nič nebráni v tom, aby ste so spoločnosťou mali uzatvorený pracovný pomer, ako napríklad vo funkcii riaditeľa spoločnosti. Pri odvodoch ako aj zdaňovaní príjmov konateľa sa bude postupovať rovnako ako pri každom inom zamestnancovi. Spoločnosť si musí splniť ohlasovaciu povinnosti voči Sociálnej poisťovni a príslušným zdravotným poisťovniam a zaregistrovať sa na daňovom úrade ako platiteľ dane zo závislej činnosti, a to ku dňu, ku ktorému vznikla povinnosť vyplatiť príjem.

Do sociálnej poisťovne konateľ ako zamestnanec odvedie poistné na nemocenské poistenie (1,4%), dôchodkové poistenie (7%), poistenie v nezamestnanosti (1%), a to z vymeriavacieho základu. Maximálny mesačný vymeriavací základ je na rok 2016 vo výške 4 290,90 EUR, t.j. mesačné sociálne odvody zamestnanca budú maximálne vo výške 403,26 EUR. Okrem uvedeného, aj samotná spoločnosť považovaná za zamestnávateľa konateľa - zamestnanca odvedie poistné za svojho zamestnanca na nemocenské poistenie (1,4%), dôchodkové poistenie (17%), poistenie v nezamestnanosti (1%), garančné poistenie (0,25%), úrazové poistenie (0,8%) a do rezervného fondu (4,75%). Maximálny mesačný limit odvodov pre spoločnosť je na rok 2016 stanovený na sumu 1 046,75 EUR.

Sadzba dane z príjmu je rovnaká ako pri odmeňovaní konateľa na základe zmluvy o výkone funkcie, a to vo výške 19% alebo 25% v závislosti od výšky základu dane. Pričom zdaniteľnou mzdou sa rozumie hrubá mzda znížená o odvody do sociálnej a zdravotnej poisťovne a nezdaniteľnej časti základu dane.

Výška minimálnej mzdy, ktorá od januára 2016 predstavuje mesačná sumu 405,- EUR, sa vzťahuje aj na konateľa - zamestnanca. V čistom vyjadrení po úhrade daňovej a odvodovej povinnosti bude príjem zamestnanca pracujúceho za minimálnu mzdu predstavovať sumu 355,01 EUR, pričom celkové mzdové náklady zamestnávateľa na zamestnanca budú spolu vo výške 514,55 EUR.

Samozrejme, konateľ ako zamestnanec má rovnako nárok na zabezpečenie stravy, pitného režimu a cestovných náhrad ako ostatní zamestnanci. Príjem cestovných náhrad pri pracovných cestách konateľa - zamestnanca je pre neho príjmom, ktorý nie je predmetom dane z príjmov, a teda sa nezdaňuje. Aj hodnota poskytnutej stravy, resp. stravné lístky je oslobodená od dane z príjmov.

Zodpovednosť konateľa ako zamestnanca

Pri určovaní zodpovednosti za škodu konateľa ako zamestnanca sa uplatní Zákonník práce, podľa ktorého konateľ – zamestnanec zodpovedá v celom rozsahu iba za škodu, ktorú úmyselne zavinil porušením povinností pri plnení pracovných úloh alebo v priamej súvislosti s ním. V prípade neúmyselného zavinenia zodpovedá len do výšky štvornásobku svojho platu.

Danica Valentová

Eva Bencová

Glatzová & Co., s.r.o.

Advokátska kancelária - Law firm

Hviezdoslavovo námestie 25

811 02 Bratislava

Tel.: +421 232 335 333

Fax: +421 232 335 330

e-mail: office.sk@glatzova.com

Jiří Sixta, partner poverený riadením slovenskej pobočky

e-mail: jiri.sixta@glatzova.com

© EPRAVO.SK – Zbierka zákonov, judikatúra, právo | www.epravo.sk